双良节能发行26亿元可转债,向清洁能源综合解决方案提供商迈进

2023-09-08公司新闻

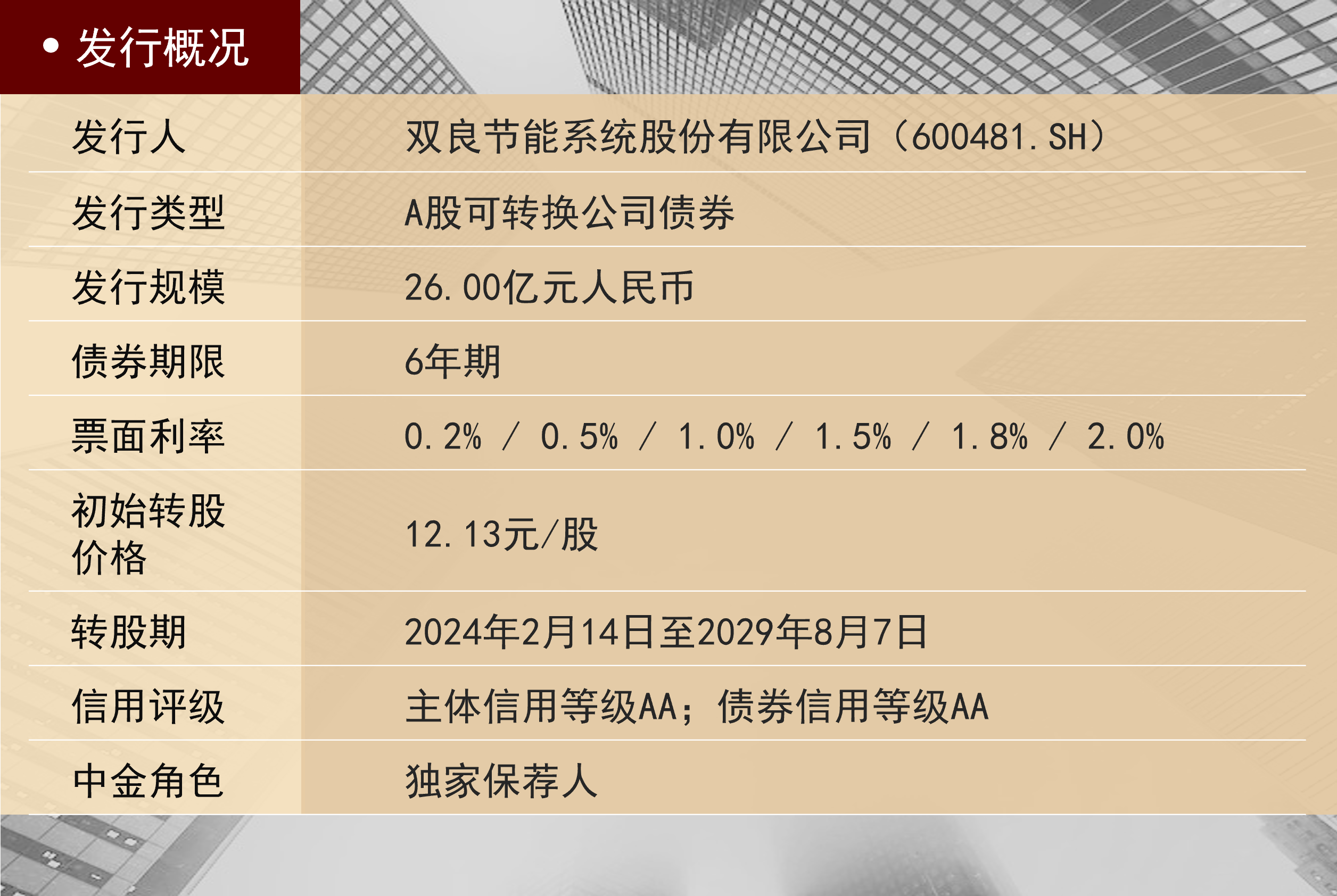

9月8日,双良节能系统股份有限公司(“双良节能”、“公司”,代码:600481.SH)向不特定对象发行可转换公司债券在上交所主板成功上市,发行规模为26.00亿元人民币。中金公司担任本项目的独家保荐人。

项目响应国家“双碳”战略号召,募集资金将用于40GW单晶硅二期项目(20GW),满足不断增长的市场需求。本次发行助力公司向双碳目标下节能减排与新能源产业、装备和新材料双轮驱动的清洁能源综合解决方案提供商继续迈进。本次发行是近五年以来江苏省无锡市最大可转债项目。

双良节能成立于1995年,并于2003年4月成功登陆上交所主板,拥有完整的综合能源服务产业链,且以此为基础切入光伏新能源行业,发挥协同优势。在节能节水行业,公司有40年节能设备研发经验,工业领域溴冷机、空冷器市占率第一,占据高端空分换热器领域绝对龙头地位。在光伏新能源行业,公司是多晶硅还原炉领域绝对龙头,市占率65%+;单晶硅业务方面,公司2022年收入为86.05亿元,2022年底实际产能可实现40GW;组件业务方面,公司20GW高效光伏组件一期项目(5GW)已于2022年建设完毕并实现销售。2020-2022年公司业绩实现快速增长,分别实现营业收入20.72亿元、38.30亿元和144.76亿元,归母净利润1.37亿元、3.10亿元和9.56亿元。

作为本次发行的独家保荐人,中金公司凭借对光伏新能源行业及公司业务的深刻理解,全程牵头把握项目进度、充分调动各中介协作,推动项目高效执行,并全力协助双良节能在发行前进行密集的高质量路演推介,助力项目成功发行。

本次发行是中金公司贯彻落实金融服务实体经济,深化服务国家“双碳”战略的优秀案例。本项目也是继2022年保荐双良节能34.88亿元非公开发行股票后,中金与其再次深度合作。未来,中金公司将秉持“植根中国,融通世界”的理念,继续发挥专业能力,持续为客户提供高质量的资本市场服务,助力资本市场高质量发展。

本站已支持IPv6网络访问

本站已支持IPv6网络访问